中咨视界

王金成 | “双碳”背景下烯烃产业高质量发展路径探讨

| |||||

| |||||

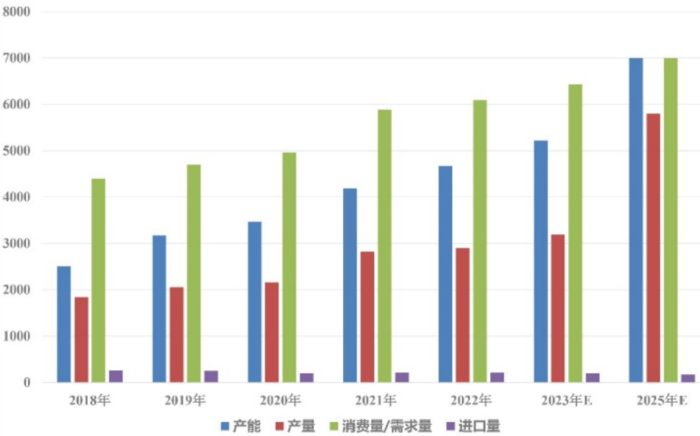

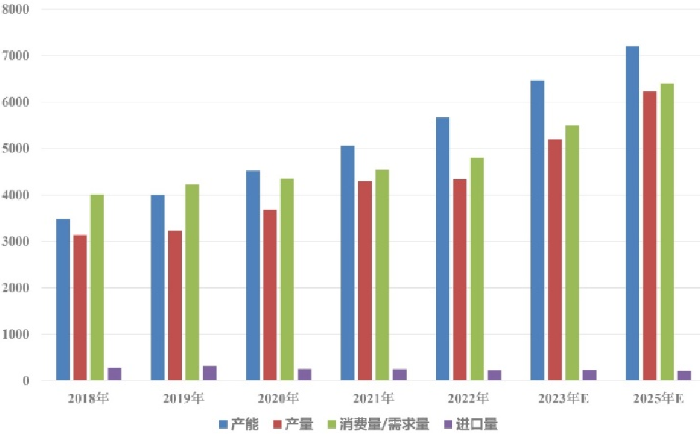

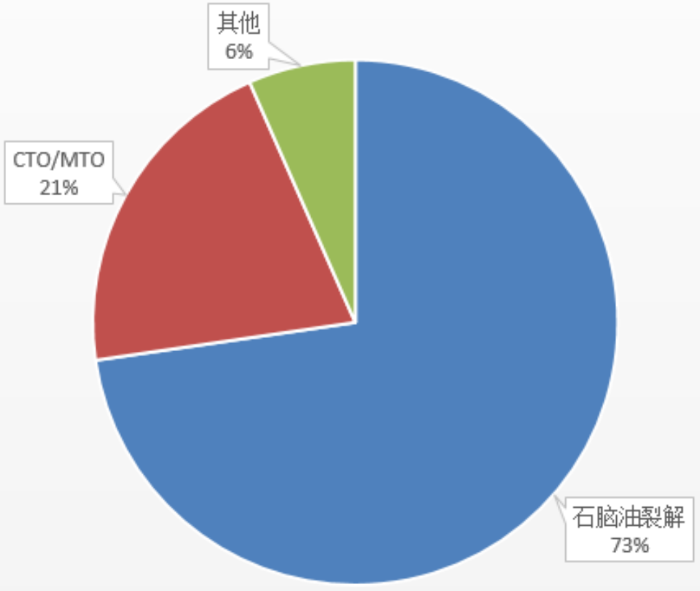

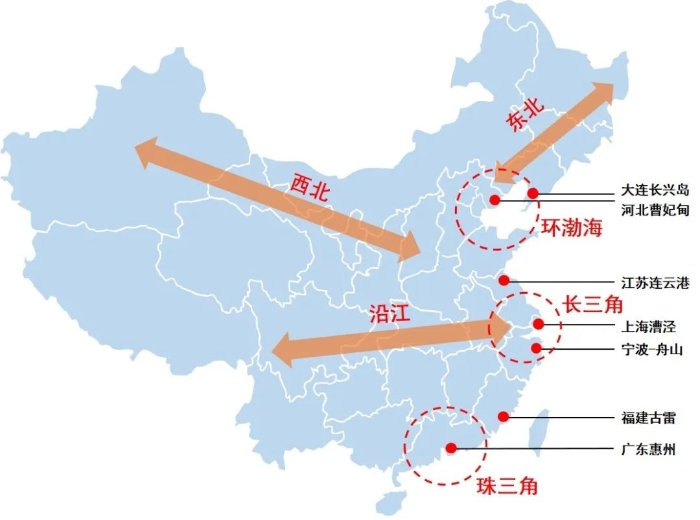

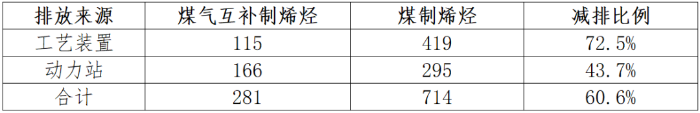

2023年7月22日,“‘双碳’目标下石化产业高质量发展论坛”在北京举行。论坛由中国石化集团公司与J9九游会咨询有限公司联合主办。本次论坛以“双碳”目标下的高质量发展为主题,深度剖析了“双碳”目标下石化产业面临的机遇与挑战,凝聚了加快绿色低碳科技创新、助力“双碳”目标实现的广泛共识,提出了实现“双碳”目标的路径与措施,为推动石化产业绿色低碳高质量发展提供专业视角和思考。 中咨公司石化轻纺业务部王金成处长等受邀与来自中国科学院、中国工程院、中国石化、中国石油的院士和专家学者,围绕“双碳”目标下石化产业发展趋势、面临的机遇挑战、转型升级方向、战略路径举措等重大问题进行深入研讨交流。 以下为发言全文。 “双碳”背景下烯烃产业高质量发展 路径探讨 J9九游会咨询有限公司石化轻纺业务部 王金成 石油和化学工业是我国国民经济的重要基础产业和支柱产业,也是我国工业产值最高的产业之一,产业链条长,产品覆盖面广,经济带动性强。特别是烯烃产业在石化产业链中占有重要地位,是国民经济和生产生活的重要原材料,在“双碳”背景要求下,亟需开拓创新,实现绿色低碳高质量发展。 一、烯烃产业现状及发展趋势 (一)乙烯产业现状 截至2022年底,我国乙烯产能达到4675万吨/年,产量4168万吨,进口量206万吨,当量消费量6250万吨,当量自给率提升至66.7%,已成为全球最大的乙烯产能和消费国。 预计到2025年,中国乙烯产能将突破7000万吨/年,乙烯自给率进一步提升,未来可能出现结构性过剩。世界第一大乙烯生产和消费国地位进一步稳固,但产能第一并不意味着实力第一,与发达国家相比,我国乙烯产业发展水平仍有差距。 数据来源:国家统计局 图1 中国乙烯供需平衡情况(单位:万吨/年) (二)丙烯产业现状 2022年,我国丙烯产能约5611万吨/年,产量4604万吨,表观消费量约4834万吨,进口量约230万吨,自给率超过95%。 预计到2025年,中国丙烯产能将突破8400万吨/年,产量5400万吨,表观消费量5600万吨,基本自给。“十四五”期间,丙烯装置建设热潮仍将持续,供过于求的压力进一步增强,进口丙烷原料、产品方案单一的丙烷脱氢(PDH)项目竞争会趋于激烈。 数据来源:国家统计局 图2 中国丙烯供需平衡情况(单位:万吨/年) (三) 区域供需平衡差异明显,东部沿海缺口依然较大 由于国内资源和经济发展结构的区域性差异,石油化工行业区域发展不均衡的矛盾依然存在。特别是近年来西北地区现代煤化工产业大规模发展,而下游产业尚未得到有效培育,当地终端消费能力有限,聚烯烃、乙二醇等产品大量调出。而华东和中南地区虽然集中了国内最主要的生产力量,但同时也是国内消费中心,下游需求增长较快,多数石化产品仍需大量进口和区外调入。 (四)工艺路线多元化发展,原料轻质化稳步推进 目前,我国石脑油裂解制烯烃、乙烷裂解制乙烯(含混合烷烃裂解)、重油催化热裂解制烯烃、煤(甲醇)制烯烃、丙烷脱氢(PDH)等技术均已实现工业化,新兴生产路线的占比不断提升。2020年以来,随着一批炼化一体化项目陆续投产,石脑油裂解制烯烃路线占比进一步提升至73%,煤(甲醇)制烯烃路线占比21%。 总体而言,我国烯烃产业原料呈现出轻质化、多元化、一体化发展趋势。 数据来源:国家统计局 图3 中国乙烯工艺路线情况 (五)乙烯、丙烯下游消费结构及发展趋势 乙烯下游产品主要包括聚乙烯(PE)、环氧乙烷(EO)、乙二醇(EG)、苯乙烯(SM)、聚氯乙烯(PVC)等。其中PE同质化竞争激烈,未来向差异化、高端化发展;EO/EG一体化以及EO/EG生产灵活切换,进一步延伸产业链,可布局多产品交叉生产;SM产能大幅扩张,下游产业稳中向好。 丙烯下游产品主要包括聚丙烯粒料、环氧丙烷、丙烯腈、聚丙烯粉、丙烯酸、正丁醇及辛醇等。其中聚丙烯粒料是丙烯最大下游产品,自给率较高;环氧丙烷、丙烯腈产能扩张较快,消费占比逐渐上升;PP粉受环保压力,产能淘汰较多,消费占比下滑;丙烯酸、正丁醇及辛醇成为重要下游领域,消费量逐年增长。 (六)规模化基地化产业布局不断优化 随着国家布局大连长兴岛、河北曹妃甸、江苏连云港、上海漕泾、浙江宁波-舟山、福建古雷、广东惠州等沿海七大石化基地建设的稳步推进,国内烯烃行业“基地化、园区化、一体化”发展的理念已经成为共识,以环渤海、长三角、珠三角和东北、西北、沿江为特征的“三圈三带”格局基本形成。特别是环渤海、长三角、珠三角三大区域烯烃总能力已占全国的60%以上,并以龙头项目带动下游产业集聚发展,形成了一批具有世界级规模和影响力的大型石化基地和园区,如上海化学工业园区、连云港徐圩新区、宁波石化经济技术开发区、福建漳州古雷石化区等。 图4 中国石化产业布局 (七)装置规模大型化、投资主体多元化 目前,国内新建乙烯裂解装置主流规模在120-150万吨/年,丙烷脱氢单套最大规模可达100万吨/年。 多元化主体积极参与市场竞争。随着多个民营企业炼化一体化项目和外商独资乙烯项目的逐步推进,我国石油化工行业主体多元化格局将更加明显,民营和外资企业的行业影响力和话语权将不断增强。 “十四五”期间,烯烃行业产能扩张力度空前,预计乙烯新增产能超2500万吨,丙烯新增产能超2800万吨。但也要看到,在建、拟建烯烃项目下游产品方案同质化现象突出,未来将面临激烈的市场竞争。 二、“双碳”目标下烯烃产业低碳绿色发展路径 (一)碳达峰、碳中和对烯烃产业提出新的要求 能效约束日趋收紧。国家发展改革委等部门发布的《关于严格能效约束推动重点领域节能降碳的若干意见》(发改产业〔2021〕1464号)提出,到2025年,通过实施节能降碳行动,乙烯达到标杆水平的产能比例超过30%。 引导低效产能有序退出。对能效低于基准水平的存量项目,明确改造升级和淘汰时限;煤制烯烃、乙烯项目原则上应在2025年底前完成技改或淘汰退出;聚氯乙烯(PVC)项目原则上应在2026年底前完成技改或淘汰退出;严禁新建80万吨/年以下石脑油裂解制乙烯;推动30万吨/年及以下乙烯装置加快退出。 推广节能低碳技术装备。推广合成气一步法制烯烃、原油直接裂解制乙烯等技术,大型乙烯裂解炉等设计制造技术,实现能量梯级利用,探索推动蒸汽驱动向电力驱动转变。 配套监督管理更加严格。加强源头把控,建立乙烯等企业能耗和碳排放监测与评价体系,推进企业能耗和碳排放核算、报告、核查和评价工作。加强对违规企业的联合惩戒。 (二)原油材料属性日益凸显 预计到2025年,国内成品油消费达到峰值,之后进入平台期,随后逐步降低。随着国内电动车、氢能车等新能源汽车快速发展,炼油企业的结构调整与转型升级迫在眉睫,亟需向减油增化增特方向发展。在碳达峰、碳中和过程中,原油的能源(燃料)属性逐渐减弱,而原料(材料)属性将日益凸显。从长期看,国内石化产业结构将发生深刻变革。 (三)原料工艺路线影响竞争力分析 据统计,百万吨级规模石脑油蒸汽裂解装置二氧化碳排放强度约为1-1.5吨CO2/吨烯烃,60万吨级丙烷脱氢装置二氧化碳排放强度约为1.2-1.5吨CO2 /吨烯烃,60万吨级煤制烯烃(CTO)装置二氧化碳排放强度约为10吨CO2 /吨烯烃(乙烯+丙烯)。随着国家能耗双控向碳排放双控转变,低碳排放的烯烃生产路线将获得更大的竞争优势。 (四)典型烯烃生产装置碳排放来源及节能减碳方向 乙烯蒸汽裂解装置是化工行业龙头装置,也是最主要的碳排放装置。裂解炉是蒸汽裂解装置的核心设备,也是高耗能设备,约占石化工业总能耗的40%,目前裂解炉热量来自于化石燃料,该过程产生大量CO2。同时,蒸汽消耗占据较大比例,主要用于驱动大型压缩机。未来需要通过提高裂解炉热效率、裂解产物分离效率以及电气化和寻求清洁能源供能是减少蒸汽裂解装置碳排放的关键路径。 煤制烯烃装置中气化、变换、甲醇合成等生产过程是最主要的碳排放来源,约占72%。由于煤炭原料氢碳比低,而天然气氢多碳少,在资源禀赋和产业基础较好的地区,可推动煤气互补融合发展,同时,积极推动现代煤化工与可再生能源、绿氢、二氧化碳捕集利用与封存(CCUS)等耦合创新发展。 总体看,源头减碳能有效控制烯烃装置碳排放,降低后期碳回收成本,是目前烯烃生产中节能降碳最重要的途径。 表1 同规模煤气互补与煤制烯烃碳排放量对比表 单位:万吨/年 (五)烯烃产业绿色低碳发展路径 一是积极推进存量减碳。研究煤炭清洁高效利用方案,持续实施煤改气、绿电替代等减碳举措,提升能源利用效率,提高已有项目能效水平,全面降低已有项目能源消费和二氧化碳排放强度,通过能耗“存量优化”做“减法”,为后续产业项目落地做“加法”提供尽量多的能耗指标。 二是大力推动增量近零。进一步提高清洁能源占比,更多引入风电、光伏、氢能等绿色低碳能源,有效降低新建项目能耗水平和碳排放强度,实现节能低碳发展。 三是努力探索碳资源化。研究碳捕集与封存、二氧化碳资源化利用生产高值化学品等减碳路径,与现有产品链融合联通,发展新能源材料、生物降解塑料等绿色低碳产品,有效消纳排放二氧化碳,促进行业整体循环绿色发展。 三、“双碳”目标下烯烃产业高质量发展建议 为实现碳达峰和碳中和,烯烃行业的主要任务是在保持产业规模稳定发展的同时,着力推动结构调整和转型升级取得决定性成就,加强绿色低碳重大科技攻关和推广应用,持续推进节能减碳,通过中下游产业高端化提升、新兴产业创新突破,实现高质量发展,为石化行业实现“双碳”目标做出贡献。 (一) 深化集群化、基地化、园区化产业布局 按照《石化产业规划布局方案(修订版)》(2018)政策引导,采取集约集聚发展模式,合理控制新建烯烃项目总量规模,依托现有炼化一体化企业,科学适度布局新建或改扩建项目,新增烯烃生产能力,力争采用炼化一体化模式,以最大化生产化工原料为主、减油增化。 坚持做强存量与做优增量并重,优化调整战略布局,加快推动国家七大沿海石化基地建设成为世界一流石化基地,重点打造长三角、珠三角等世界级石化产业集群,最大程度实现区域内原料、产品、能源的互供互用,产业链上下游协同发展,提升区域内烯烃产业深加工产业集群整体竞争能力。 (二)加大科技创新力度、着力突破关键核心技术 鼓励企业发挥技术创新主体作用,加快打通基础研究到应用基础研究、技术开发、成果转化、产业化的创新链条,实施重大技术装备攻关工程,加快产业技术优化升级,推进原始创新和集成创新,推动关键核心技术和“卡脖子”技术攻关,加快突破前沿技术和颠覆性技术。 积极开展烯烃产业关键核心技术和重大装备攻关,重点开发原油直接裂解制烯烃技术、合成气一步法制烯烃、一步法制低碳醇醚等技术;推动150万吨级乙烯“三机”、大型高效煤气化、新一代高效甲醇制烯烃等技术装备及关键原材料、零部件开发,推动关键技术首批(次)材料、首台(套)装备、首版(次)软件产业化应用。 (三)推动烯烃产业转型升级 加快绿色低碳技术装备推广应用,引导现有烯烃企业实施节能、降碳、节水、减污改造升级,加强全过程精细化管理,提高资源能源利用效率,强化能效、水效、污染物排放标准引领和约束作用,稳步提升烯烃产业绿色低碳发展水平。 严格能效和环保约束,拟建、在建项目应全面达到能效标杆水平,主要用能设备能效水平达到能效标准先进值以上;能效低于基准水平的已建项目须在2025年底前完成改造升级,主要产品能效须达到行业基准水平以上。 继续推动烯烃产业原料轻质化、多元化发展,优化产品结构和副产氢利用,提高对炼厂干气、液化气、歧化尾气等副产气体利用程度,降低原料成本,提升竞争力。重点加快茂金属聚烯烃弹性体(POE)、乙烯-乙烯醇共聚物(EVOH)等高端聚烯烃产品及专用料牌号的开发与生产,提高高端聚烯烃产品国内自给率。以客户为导向、以提供解决方案为导向,深刻理解不同下游用户需求特性,进行产品和服务开发和创新。 | |||||

相关链接

- 区域发展与规划业务部2023年业...2023-08-15

- 区域发展与规划业务部2023年业...2023-08-08

- 区域发展与规划业务部2023年业...2023-08-02

- 区域发展与规划业务部2023年业...2023-07-11

- 区域发展与规划业务部2023年业...2023-07-05